資本コストとWACCの練習問題を作ってExcelで計算してみる

企業にとって資金調達は必要です。設備投資や製品の開発費としても必要ですし、開発・生産から売上の請求までの運転資金としても必要です。

しかし当然ながらお金を他人に出してもらうには交換条件も必要です。タダでお金を出してもらうことはできません。

企業の場合はスポンサーである株主に出してもらうとか、銀行から借金するという方法を取ります。当然ながらどちらもお金を出す見返りを求められます。

今回は株主から資金調達する際のコストである資本コストと、株と融資や社債などの債権のコストを合わせた加重平均資本コストであるWACCについて、練習問題を作ってExcelで計算してみます。

会計やファイナンスを勉強している方や、投資をやっている方、起業してみたものの資金調達のコストが解らないという方の参考になれば幸いです。

今回の記事の参考書籍はこちらです。アナリストが書いた本のため、計算式の解説に実務ではどうしているかも書かれていますし、取材方法まで解説されています。単なる教科書ではなく、実務で金融のプロがどうしているかが解説されていることはありがたいです。

資金調達方法とコストの計算方法

まずは資金調達方法と資金調達のコストの計算方法を解説します。その後で練習問題に移ります。

資金調達方法は株式と債権がある

企業の資金調達方法は大きく分けると2種類あります。株式と債権です。

株式は株主による出資、すなわちスポンサーを募ってお金を出してもらう方法です。株主に出してもらったお金を返す義務はありません。しかしお金を出してもらった見返りとして、会社の重要事項を決める際の議決権や利益の分配である配当などを株主に提供する必要があります。

お金を返す義務はないけれど、お得なリターンや権利を毎年払う必要があるのが株式の特徴です。

もう1つの資金調達方法である債権は、銀行からの融資(借入とも呼ぶ)や社債などを通して借金という形でお金を出してもらう方法です。

債権は借金ですので、借りた分(元金と呼ぶ)を返さなければいけないことは当然ですが、利息も加えなければいけません。

金利は融資や社債など債権で資金調達する場合の利息の計算に使われます。よって社債による資金調達では金利を意識する必要があります。

資本コストの計算方法(CAPM)

株式による資金調達コストを資本コストと呼びます。資本コストの計算方法をCAPMと呼びます。式は次のようになります。ちなみに単位は%です。

RE = rf + (RM – rf) × β + α

RE: 資本コスト

rf: リスクフリーレート(国債金利)

RM: 株式市場全体の期待収益率

β: 個別銘柄のベータ値

α: 企業固有のリスクプレミアム

リスクフリーレートというものがあります。リスクフリーとはリスクがないという意味で、実質的にリスクがないとみなせる国債の金利をリスクフリーレートとします。

株式市場全体の期待収益率はTOPIXが使われます。TOPIXはこちらを参照してください。

ベータは投資を行う企業に投資した際のリターンが株式市場に対してどれだけ動くかを表す値です。例えば株式市場のリターンが1%上がったときに、投資を行う企業も1%上がるならベータは1です。逆に1%下がったらベータは-1、0.5%上がったらベータは0.5となります。

ベータは企業毎に異なります。日経平均への影響度が大きいファーストリテイリングのベータを見ると、1.3などという値になっています。逆に市場全体の株価の変化にあまり影響を受けない企業なら、ベータは0.5など小さな値になります。

アルファはサイズプレミアムとも呼ばれ、株価の流動性が低い上場小型株や非上場企業の場合に大きくなります。具体的な数字はないとか、日本市場では見られないという論文もありますが、記事によって3%だったり、6~8%だったりと大きな差があります。

負債コストの計算方法

債権による資金調達コストを負債コストと呼びます。単位は%です。教科書では次のような式になっています。

負債コスト = リスクフリーレート + 負債リスクプレミアム

銀行や債権者から見ると、企業へお金を貸すことは政府にお金を貸す(すなわち国債)よりもリスクが高いため、リスクの分だけリターンを求めます。この負債コストが社債の利回りになります。

よって負債リスクプレミアムを計算する1つの方法として、類似企業の社債の利回りを調べ、社債利回り – リスクフリーレートを計算するという方法があります。

なお融資に関しては銀行と相談して決まるでしょう。銀行は企業の財政状況に応じて格付をしており、一般的には格付と返済期間で金利が決まります。これをガイドライン金利と呼びます。ここに個別事情や融資担当者の判断などで若干の修正が加わった金額や金利が適用されるでしょう。

もう1つ負債コストを求める方法があります。決算書から計算するという方法です。

負債コスト = 支払利息 / {(期首有利子負債 + 期末有利子負債) / 2}

期首と期末の有利子負債の平均に対する支払利息で、債権に払った金利を計算するという方法です。

株式と債権の両方を使う調達コスト(WACC)の計算方法

株式と債権それぞれの資金調達コスト(単位は%)の計算方法について解説しました。

しかし現実には全額出資でとか全額借入や社債で投資を行うとは限りません。両方合わせるケースもあるでしょう。

そこで株式と債権の両方を加重平均して資金調達のコストを計算する方法があり、WACCと呼びます。WACCの式は次のようになります。

WACC = {RE×E + RD×(1 – t)1×D} / (E + D)

RE: 資本コスト

E: 株主資本

RD: 負債コスト

D: 有利子負債

t: 実効税率

ザックリ言うと、「株式の利回り×金額」と「債権の利回り×金額×(1 – 税率)」を「株式金額 + 債権金額」で割ります。

こうすると株式と債権それぞれの金額が反映されるので、株式が大きい場合はWACCの値は資本コストに近くなり、負債が大きい場合はWACCの値は負債コストに近くなります。

また負債コストは利息として支払うことになるため、税引前当期純利益が小さくなるので、節税にもつながります。そのため負債コストの計算の部分に「1 – 実行税率」が登場します。

決算書の読み方はこちらの記事を参考にしてください。

タックスシールドについてはこちらの記事を参考にしてください。

新工場を設立するメーカーでWACCの練習問題

計算式の説明が長くなりましたが、ここから練習問題に入っていきましょう。

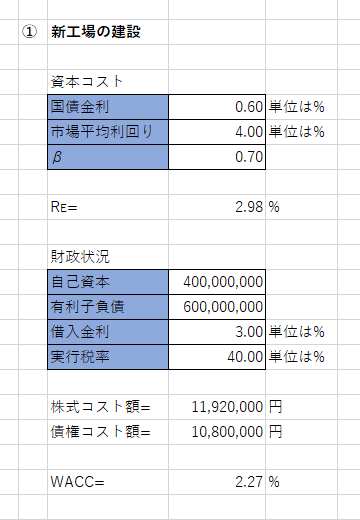

メーカーが新工場を設立するケースの練習問題

A社はここ5年くらい業績が好調で、設備の増強を行ってきました。しかしもっと生産性を高めるために、思い切って新工場を設立することにしました。

新工場を設立するのに必要な資金は株式と借入の両方を使って調達する予定です。

そこでA社の経営陣は、株式と借入の両方を合わせた資金調達コストであるWACCを計算してみることにしました。

A社の自己資本は4億円、借入は6億円、借入金利は3%です。

国債金利は0.6%、株式市場全体の平均収益率は4%、実効税率は40%とします。

A社のβは計算してみたところ0.7でした。αは考慮しないものとします。

解答と解説

私がExcelで計算した例を貼ります。

WACCを出すには株式と債権それぞれの調達コスト率が必要です。よってまずは資本コストと負債コストを計算します。

資本コストはCAPMの式に国債金利と市場の平均収益率、βを使って計算します。すると2.98%になります。

続いて負債コストです。借入金利が3%とのことなので、これをそのまま負債コストとして使います。

WACCの計算の注意点として、負債コストは実効税率の分を引かなければいけません。

損益計算書上は負債コストとして支払った支払利息は営業外費用です。営業外費用を引いた後の経常利益から特別損益を差し引きした後の利益が税引前当期純利益であり、ここから税金を引きます。

よって負債の利息を支払った後に税金を引かれるので、支払利息の分だけ利益が減って税金が安くなります。例えば利息が5万円とすると、利益は5万円安くなり、税金も5万円×40%=2万円安くなります。

これが負債コストで実効税率を考慮する理由です。

ここまでで資本コストと負債コストが解ったので、WACCを計算できます。WACCは2.27%となります。

企業買収におけるWACCの練習問題

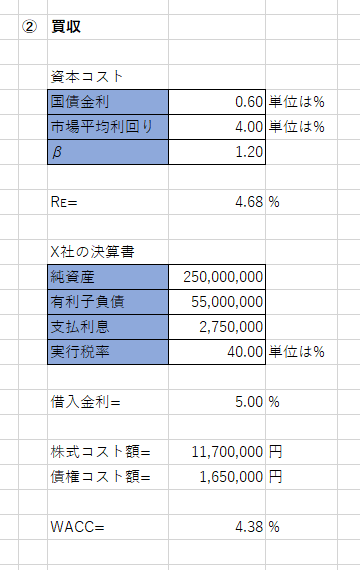

買収先企業の価値を評価するケースの練習問題

B社はX社の買収を検討しています。それぞれ主たる事業が違うため、買収によってシナジーが見込める目論見です。

X社の純資産は2.5億円で自己株式と非支配株主持分はなく、創業者が株式の100%を所有しています。決算書を見ると有利子負債は5,500万円あり、支払利息は275万円です。

国債金利は0.6%、株式市場全体の平均収益率は4%、X社のβは1.2とします。実効税率は40%です。αは考慮しないものとします。

B社の経営企画部は買収案件の投資対効果を測る一環として、X社のWACCを計算することにしました。

解答と解説

私がExcelで計算した例を貼ります。

先ほどのメーカーの新工場設立と同様に、まずは資本コストと負債コストを計算します。資本コストは国債金利、市場平均収益率、βが与えられているので、特に難しくなく計算できます。計算すると4.68%になります。

負債コストは有利子負債と支払利息から計算します。すると5%になります。

後はWACCを計算するだけです。先ほどのメーカーの新工場設立の際にも書きましたが、WACCの計算では負債に実効税率が出てくることに注意してください。

WACCを計算すると4.38%になります。

投資家から資金調達する企業におけるWACCの練習問題

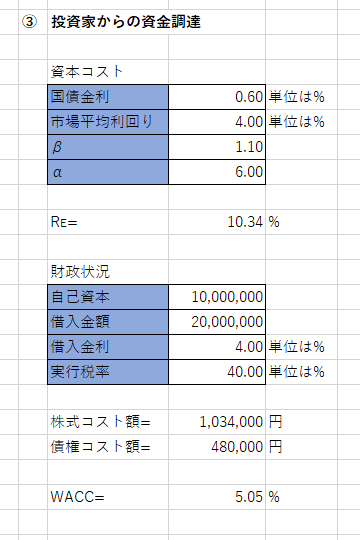

軌道に乗り始めた企業が投資家から資金調達するケースの練習問題

C社は非上場の中小企業で、創業から5年くらいしか経っていない新しい企業です。アイディアとデザインを武器にした新製品が好調で、会社も大きく成長し始めました。

そこでC社社長は会社をスケールするために、製品開発や設備に投資したいと考えています。しかし新興企業ゆえ資金はありません。そのため投資家からの調達を考えています。

投資家から資金を調達するために経営計画や事業計画を練りました。また投資家から資金調達する場合は、投資家から見た利回りであるWACCが必要ですので、WACCを計算することにしました。

C社の自己資本は1,000万円、借入は2,000万円、借入金利は4%です。

国債金利は0.6%、株式市場全体の平均収益率は4%、C社のβは1.1とします。実効税率は40%です。C社は非上場の中小企業のため、固有のリスクは大きいとみなしてαは6とします。

投資家から資金調達するケースの練習問題の解答と解説

私がExcelで計算した例を貼ります。

この問題も先ほどまでと同様の解き方で良いのですが、αがある点だけ違います。CAPMの式でαを考慮すると、資本コストは10.34%となります。

負債コストは借入金利を使います。

するとWACCは5.05%となります。

今後の展開として株式と負債の比率を検討する練習問題

C社は今後の資金調達について、株式中心にするか、株式と負債を組み合わせるかを検討しています。負債を使えばタックスシールドが効く分だけ資金調達コスト率は下がるからです。

しかし負債の比率が高くなると、経営の安定性が下がってしまいます。

そこで株式のみで資金調達するケースと、株式と負債を組み合わせて資金調達するケースを検討することにしました。

検討しているのは下記2つのケースです。

- 株式のみで1,000万円を調達する。

- 株式で500万円、負債で1,500万円を調達する。借入金利は今と同様の4%とする。

C社社長は両方のケースについてWACCを計算してみることにしました。

株式と負債の比率を検討する練習問題の解答と解説

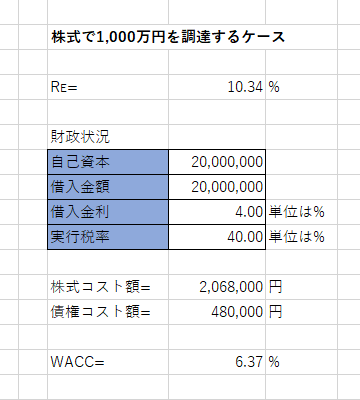

私がExcelで計算した例を貼ります。まずは全額株式で資金調達するケースです。

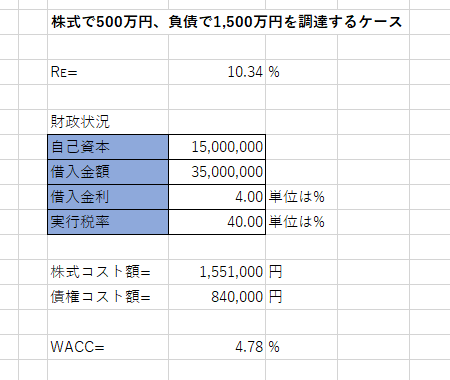

続いて株式と負債を組み合わせて資金調達するケースです。

どちらのケースの計算も、Excelで先ほどの練習問題の値をコピーして、自己資本額と借入金利額を変えるだけです。

株式で1,000万円を調達するケースでは、WACCは6.37%になります。

株式で500万円、負債で1,500万円を調達するケースでは、WACCは4.78%になります。

株式で資金調達する場合の注意点

計算してみると株式のみで資金調達したケースと、株式と負債を組み合わせて資金調達したケースでWACCが大きく異なります。

非上場企業、特に新興企業のリスクは高いため、資金調達のコストは高くなります。また株式は一般的に負債よりも資金調達のコストが高くなります。

負債は返済義務がありますが、株式は返済義務がないからです。返済義務がないということは、投資家から見ると提供した資金を失うリスクが高いことを意味します。リスクが高いということは、その分だけ投資家が求めるリターンも高くなります。

それゆえ株式は負債よりも高いリターンが求められるのです。

また株式は議決権もありますので、経営陣以外が過半数の株を握ってしまうと、経営陣の思い通りに経営できない可能性も出てきます。

資金調達は株式と債権を組み合わせるバランスが大事

じゃぁ負債中心に資金調達すればいいのかと言うと、そうとは言えません。負債の比率が高くなると経営の安定性が下がります。借金が多い状態が危険であることは言うまでもないでしょう。

自己資本比率は一般的に1/3程度はあった方がよいです。C社のケースでは元々が自己資本1,000万円、借入2,000万円です。無利子負債の金額は不明ですが、3,000万円くらいあるとすると、自己資本比率が25%しかありません。

資金調達後は自己資本1,500万円、負債4,500万円とすると自己資本比率は25%で変わりません。しかし危険水準ではあります。よってこれ以上負債の比率を上げない方がよいということになります。

資金調達で気を付けることはWACCだけではありません。株式と負債の比率も考える必要があります。それぞれのメリット・デメリットを表にまとめると次のようになります。

| メリット・デメリット | 株式 | 負債 |

|---|---|---|

| メリット | 返済義務がない。 自己資本比率が上がって(負債比率が下がって)経営の安定性が上がる。 | 株式より大きな金額を調達しやすい。 株式よりコストが低い。 タックスシールドが発生する。 |

| デメリット | 株主に議決権を渡すので、株主の経営支配度が高まるため、経営の自由度が減る。 株式を発行すると1株当たりの価値が希薄化し、株価が下がる。 | 自己資本比率が下がって(負債比率が上がって)経営の安定性が下がる。 返済義務がある。 |

終わりに

今回は資本コスト、負債コスト、WACCの計算式を解説し、練習問題を作ってExcelで解いてみました。

企業が資金調達をするにしても、企業に対して投資を行うにしても、ファイナンスの考え方は役立ちます。

またWACCを計算できれば企業価値を計算できますので、資金調達したい企業やM&Aを検討している企業にとって役立ちます。

もう一度今回の教科書を掲載しておきます。アナリストが計算式や計算方法を解説しつつも、実務ではこういうやり方でデータを探しているとか、こういう風に計算しているという解説がされています。